Verhaltensbasierte Authentifizierung: Verbesserung von Sicherheit und CX ohne Kompromisse

Ob Filmempfehlungen von Netflix oder Trainingsvorschläge von Apple Fitness – Verbraucher erwarten überall extrem personalisierte digitale Dienste, auch von ihren Banken. Die hohen Anforderungen an den Schutz der Kundenfinanzen vor Betrug und Diebstahl haben jedoch dazu geführt, dass die meisten Banken nicht in der Lage sind, die Erwartungen der Verbraucher zu erfüllen.

Zu dieser Herausforderung hat die Abhängigkeit von benutzergesteuerten Kundenidentitäts- und -zugangsverwaltungssystemen (CIAM) beigetragen, bei denen die Kunden jedes Mal Informationen angeben müssen, wenn eine Überprüfung erforderlich ist – nicht nur für die Anmeldung, sondern auch für viele Banktransaktionen.

Glücklicherweise bietet das Aufkommen der datengesteuerten Verhaltensauthentifizierung (DBA) durch CIAM den Banken die Möglichkeit, die nahtlose, personalisierte Erfahrung zu offerieren, die die Kunden erwarten. DBA verifiziert Kunden automatisch hinter den Kulissen und ohne den Benutzer zu unterbrechen, indem große Mengen an Daten verwendet werden, die bereits durch Bankprozesse erfasst wurden.

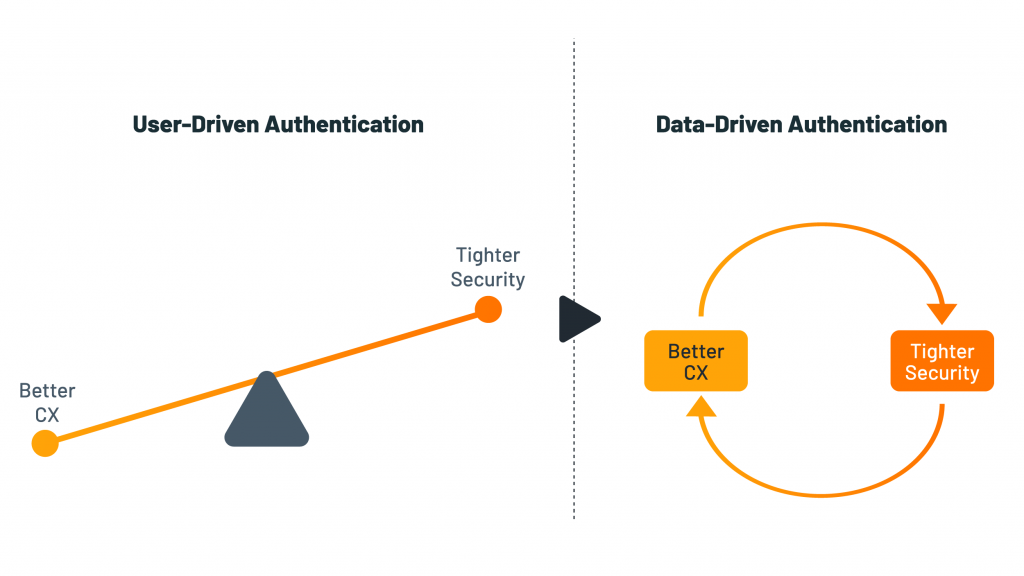

In diesem Beitrag wird untersucht, wie die Einführung der datengesteuerten Verhaltensauthentifizierung das Spannungsfeld zwischen Sicherheit und Kundenzufriedenheit in einen sich gegenseitig verstärkenden Kreislauf verwandeln kann, der Kundenerlebnisse schafft, die die Loyalität der Kunden fördern und gleichzeitig die Sicherheit erhöhen, um ihr Vertrauen zu gewährleisten.

Der Knackpunkt: Benutzergesteuerte Authentifizierung

Banken müssen die Authentizität und die Absicht ihrer Kunden während der gesamten digitalen Bankensitzung aufrechterhalten, nicht nur bei der ersten Anmeldung. Aktuelle CIAM-Systeme bieten jedoch benutzergesteuerte Authentifizierungsmechanismen, die bei jeder Überprüfung auf die vom Benutzer übermittelten Daten angewiesen sind. Dies kann dazu führen, dass Kunden innerhalb einer einzigen Sitzung mehrmals unterbrochen werden, was das Erlebnis umständlich macht und den Benutzern das Gefühl gibt, dass sie nicht vertrauenswürdig sind. Auf der anderen Seite können Banken, die diese Vorsichtsmaßnahme nicht ergreifen, ihre Kunden nicht nur lästigen Unterbrechungen aussetzen, sondern auch schlechteren Ergebnissen.

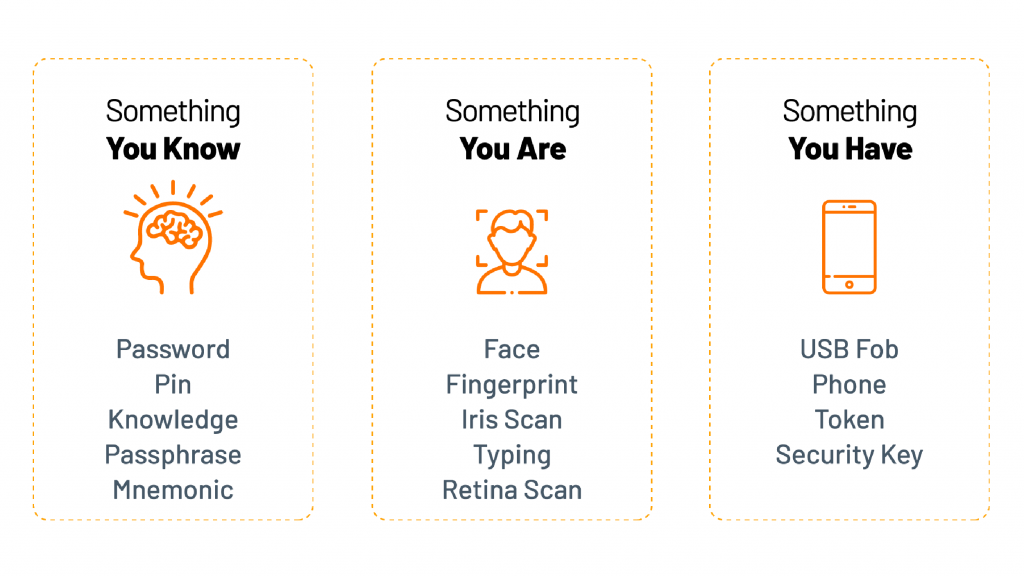

Neben der einfachen Kombination aus Benutzername und Passwort verwenden Banken häufig die Multifaktor-Authentifizierung (MFA), um die Authentizität und die Absicht des Kunden umfassender zu prüfen. Wie unten dargestellt, müssen die Kunden während ihrer digitalen Interaktionen an verschiedenen Überprüfungspunkten verschiedene Arten von Informationen angeben.

Während MFA vor einigen Jahren noch sehr beliebt war, ist sie inzwischen zu einem Ärgernis für die Kunden geworden. Dies gilt insbesondere für digitale Bankgeschäfte, bei denen die Notwendigkeit, vor bestimmten Finanztransaktionen zusätzliche Verifizierungsinformationen anzugeben, zu häufigen Unterbrechungen führen kann.

Wie sich die benutzergesteuerte Authentifizierung auf CX auswirkt

Die meisten Banken neigen dazu, sich auf die Sicherheit zu konzentrieren, was zu einem weniger als wünschenswerten Kundenerlebnis führt. In Banken, in denen die Sicherheitsteams eher auf CX ausgerichtet sind, bietet die Unternehmensarchitektur oder die Authentifizierungstechnologie nicht die Möglichkeit, Identitätsdaten systemübergreifend über APIs zu nutzen, was ironischerweise das Potenzial zur Nutzung von Identitätsdaten für ein besseres Kundenerlebnis einschränkt.

Einige Banken haben versucht, die durch die benutzergesteuerte Authentifizierung verursachten Reibungsverluste zu verringern, indem sie die biometrische Verifizierung eingeführt haben, aber das löst das Problem nicht vollständig, da es immer noch eine bestimmte Aktion des Verbrauchers erfordert. Außerdem steht sie nur Nutzern zur Verfügung, die Zugang zur biometrischen Technologie haben.

Constantin Mares, Chief Digital Officer der OTP Bank Romania, stellt fest: „Die Ersetzung der bestehenden Authentifizierungsfaktoren durch biometrische Daten hat die Customer Journey deutlich verbessert, aber wir würden sie gerne weiter verbessern, insbesondere durch die Einführung einer datengesteuerten Authentifizierung.“

Datengesteuerte (verhaltensbasierte) Authentifizierung

Die datengesteuerte Verhaltensauthentifizierung befreit Banken von diesem heiklen Gleichgewicht, da sie es einer Bank ermöglicht, gleichzeitig die Sicherheit zu erhöhen und die Kundenzufriedenheit zu verbessern. DBA beruht auf Verifizierungen, die automatisch durchgeführt werden, indem große Mengen an Kundendaten verwendet werden, die bereits durch den Bankprozess erfasst wurden, anstatt die Benutzer aufzufordern, sich zu verifizieren. Die Verifizierung findet statt, während der Kunde digital mit der Bank in Kontakt tritt, jedoch als Hintergrundprozess, so dass der Kunde weiterhin Finanzdienstleistungen ohne häufige Unterbrechungen in Anspruch nehmen kann. DBA ebnet auch den Weg für die Personalisierung durch das Kundenprofil, das für die Verifizierung erstellt wird.

Im Gegensatz zur herkömmlichen CIAM-Technologie bietet die datengesteuerte CIAM, die für die verhaltensbasierte Authentifizierung verwendet wird, auch die Möglichkeit, Identitätsdaten als APIs offenzulegen, die für die Personalisierung mittels künstlicher Intelligenz (KI) und maschinellem Lernen (ML) verwendet werden können. Darüber hinaus ermöglicht die verhaltensbasierte Authentifizierung mit datengesteuertem CIAM umfassendere Überprüfungen mit zunehmender Häufigkeit, da große Datensätze verwendet werden und die Überprüfungen automatisch im Hintergrund ablaufen, im Gegensatz zu punktuellen Überprüfungen, die nur in bestimmten Phasen des Engagements durchgeführt werden können. Dies führt zu einer höheren Sicherheit und einem besseren Kundenerlebnis.

Wie funktioniert die datengesteuerte Authentifizierung? – Welche Daten werden erfasst?

Für die datengesteuerte Authentifizierung werden in der Regel fünf Kategorien von Informationen verwendet: Identifikation, Nutzung, Verhalten, Demografie und Lebensereignisse.

Häufigkeit der Verifizierung

Überprüfungen können in regelmäßigen Abständen sowie vor bestimmten Aktionen durchgeführt werden, zum Beispiel vor einer Zahlung an einen neuen Begünstigten, einer ungewöhnlich hohen Zahlung an einen bestehenden Begünstigten, der Einrichtung eines Dauerauftrags oder der Einrichtung eines neuen Kontos, beispielsweise eines Festgelds.

Mit der datengesteuerten Authentifizierung haben die Banken mehr Flexibilität, so viele Überprüfungen durchzuführen, wie für das Risikoprofil ihres Unternehmens erforderlich sind, ohne die digitale Bankensitzung des Kunden unterbrechen zu müssen. Nur wenn ein abnormales Verhalten festgestellt wird, wird der Kunde zur Überprüfung aufgefordert, was das Vertrauen und den Schutz der Verbraucher erhöht, während die innere Funktionsweise des Systems so unsichtbar wie möglich bleibt.

Für die Verhaltensauthentifizierung erfasste Daten ebnen den Weg für die Personalisierung

Daten, die zur Erfassung des Online-Verhaltens eines Kunden verwendet werden, verraten oft viel über die Persönlichkeit des Kunden. Daher kann dieser Datensatz verwendet werden, um tägliche Transaktionen zu personalisieren. Auf diese Weise hat die Verhaltensauthentifizierung das Potenzial, einen strukturellen Wandel innerhalb einer Bank herbeizuführen, bei dem Sicherheits- und Produktteams nicht mehr unabhängig oder in entgegengesetzte Richtungen arbeiten müssen. Sie können gemeinsam an innovativen Produkten und Dienstleistungen arbeiten, die sowohl das Kundenerlebnis als auch die Sicherheit verbessern.

Anders als im Einzelhandel oder in der Unterhaltungsbranche gibt es bei der Personalisierung von Finanzprodukten jedoch noch eine weitere Dimension. Menschen benötigen Finanzprodukte im Allgemeinen auch aufgrund von Lebensereignissen.

Diese Informationen können leider nicht einfach durch die Erfassung von Daten über die Nutzung des digitalen Bankings durch den Kunden erfasst werden. Stattdessen sind die Daten in der Regel an anderer Stelle verfügbar, zum Beispiel in Social-Media-Feeds wie einem LinkedIn-Post über einen neuen Job oder eine Beförderung, einen Facebook-Post über Hochzeit oder Geburt sowie ein Tweet über Empfehlungen für Finanzprodukte und so weiter.

Wenn Banken auf diese Daten zugreifen könnten, könnten sie jedem ihrer Kunden proaktiv ein hochgradig relevantes und personalisiertes Erlebnis bieten. Derzeit gibt es einige fortschrittliche Banken, die ihren Kunden die Vorteile der gemeinsamen Nutzung einiger externer Datenquellen mit der Bank aufzeigen. Dies hängt jedoch ganz davon ab, inwieweit ein Kunde bereit ist, solche Daten zu teilen, und ob die Bank in der Lage ist, die damit verbundenen Datenschutzbedenken beim Zugriff auf externe Daten eines Kunden zu Personalisierungszwecken mit größter Sorgfalt zu behandeln.

Datenschutz und Einwilligung

Banken benötigen wie jede andere Organisation die Zustimmung ihrer Kunden, um Zugang zu externen Datenquellen, wie beispielsweise Social-Media-Feeds, zu erhalten. Die Verbraucher von heute sind im Allgemeinen gerne bereit, diese Zustimmung im Gegenzug für viel persönlichere und sinnvollere Bankdienstleistungen zu geben.

Das Konzept der Zustimmung wird bereits im Open Banking verwendet, wo die Kunden den Banken erlauben, ihre Finanzdaten an Dritte weiterzugeben, die ihnen auf der Grundlage ihrer Finanzdaten Dienstleistungen anbieten. Im Allgemeinen sind Kunden, die bereit sind, ihre vertraulichsten Finanzdaten an Dritte weiterzugeben, eher bereit, auch persönliche Lebensdaten an die Bank weiterzugeben, um im Gegenzug Finanzdienstleistungen zu erhalten, die auf ihre aktuelle Lebenssituation abgestimmt sind.

Wie können Banken die Zustimmung ihrer Kunden erfassen und aufrechterhalten?

Die datengesteuerte CIAM-Technologie bietet Funktionen für das Einwilligungsmanagement. Dies ist der Schlüssel, um den Kunden die erforderlichen Kontrollen für die Weitergabe ihrer externen Daten an eine Bank zu ermöglichen.

Moderne CIAM-Systeme, insbesondere solche, die die Open-Banking-Anforderungen unterstützen, bieten die Möglichkeit, die Zustimmung der Kunden auf feinkörnige Weise zu erfassen. Das heißt, es wird aufgezeichnet, welche Daten mit wem, wie lange und zu welchem Zweck geteilt werden dürfen.

Darüber hinaus ermöglichen CIAM-Systeme den Kunden, ihre Einwilligungen zu bearbeiten/zu aktualisieren oder sogar ganz zu widerrufen, so dass die Daten nicht mehr an eine bestimmte Stelle weitergegeben werden. Mit dieser Art von Kontrolle fühlen sich die Kunden wohler, wenn sie der Weitergabe externer Daten an ihre Bank zustimmen, da sie wissen, dass sie ihre Meinung jederzeit ändern können.

Die Banken ihrerseits können mehr Kunden davon überzeugen, mehr externe Daten zu teilen, indem sie ein Bewusstsein dafür schaffen, dass ein Kunde die Kontrolle über seine Präferenzen bei der Datenweitergabe hat und welche überzeugenden Vorteile er dadurch erlangen kann. Banken, die dieses Bewusstsein durch exzellente CX-Strategien schaffen, ziehen oft mehr Kunden an, die es zu schätzen wissen, dass ihre Bankdienstleistungen stärker personalisiert sind.

Die Förderung der Transparenz darüber, wie die Kunden ihre Daten kontrollieren, schafft Vertrauen und hilft den Banken, effektiver mit Fintechs zu konkurrieren, die jetzt, im Zeitalter des Open Banking, Zugang zu Daten haben, die früher ausschließlich im Besitz der Banken waren. Umfassende Funktionen für das Einwilligungsmanagement bieten den Banken die Möglichkeit, sich zu wehren und das neue Open-Banking-Ökosystem zu ihrem Vorteil zu nutzen.

Welche Banken bieten Behavioral Authentication an?

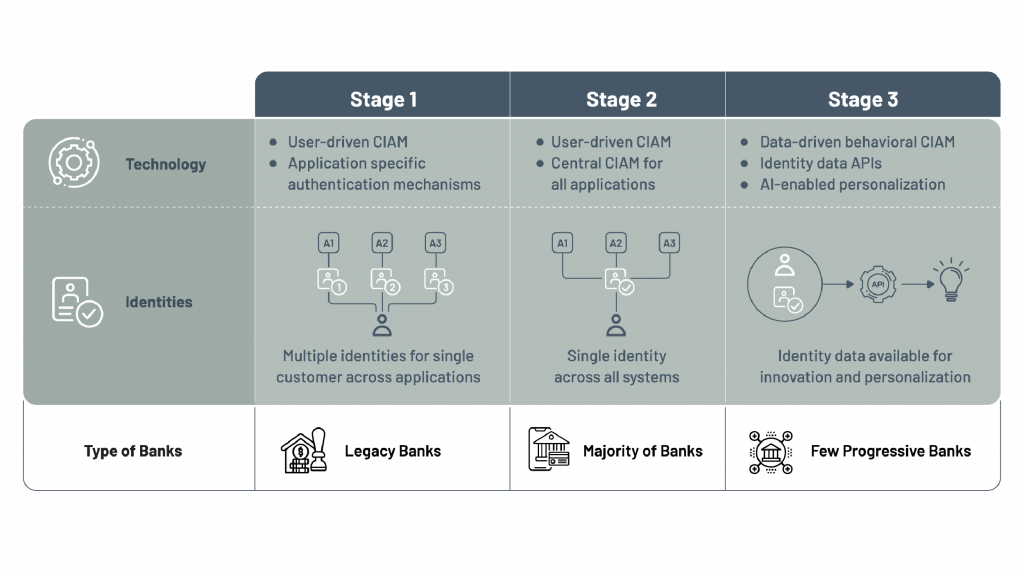

Banken sind in der Lage, aufgrund der technischen Möglichkeiten ihrer Authentifizierungstechnologie sowie ihrer allgemeinen Einstellung und Kultur in Bezug auf Sicherheit und Kundenzufriedenheit immer beeindruckendere Nutzererlebnisse zu bieten. Einige der fortschrittlichsten Bankennutzen bereits die Möglichkeiten der datengesteuerten verhaltensbasierten Authentifizierung. Andere haben begonnen, die grundlegende CIAM-Technologie einzurichten, um eine Entwicklung hin zu einem stärker datengesteuerten Ansatz zu unterstützen. Die folgende Tabelle zeigt, wie sich die globalen Banken über das gesamte Spektrum der Authentifizierungsfähigkeiten verteilen.

Schlussfolgerung

Bisher haben die hohen Anforderungen an die Sicherheit und den Datenschutz, die zum Schutz der Kunden erforderlich sind, die Banken daran gehindert, ihnen in großem Umfang eine großartige CX anzubieten. Die benutzergesteuerten CIAM-Systeme, auf die sich die meisten Banken verlassen, verlangen von den Kunden, dass sie jedes Mal, wenn eine Transaktion verifiziert werden muss, Informationen angeben. Das Aufkommen der datengesteuerten Verhaltensauthentifizierung bietet Banken jedoch das Potenzial, nahtlose, personalisierte Erlebnisse zu bieten, die denen von führenden Online-Einzelhandels- und Unterhaltungsunternehmen entsprechen und diese sogar übertreffen. Durch die vollständige Nutzung von Daten werden Banken eine stärkere Grundlage als je zuvor haben, um Kundenbindung, Vertrauen und Wert zu schaffen.